19

2024

-

12

上半年原料药外贸稳中有升

今年上半年,在全球经济面临滞涨困境的宏观背景下,医药原料作为关乎民众健康的刚性需求品,其市场受波动影响相对较小,增长态势相对稳定。尽管全球医药市场的增速有所放缓,但仍以稳健的步伐持续前行。中国医药保健品进出口商会数据显示,2024年上半年,我国原料药进出口总额265.2亿美元,同比增长0.6%。其中,出口额213.4亿美元,同比微增0.1%;进口额51.8亿美元,同比增长2.8%。随着专利药的到期,仿制药市场迎来新的发展机遇,这为原料药企业提供了新的市场空间。

今年上半年,在全球经济面临滞涨困境的宏观背景下,医药原料作为关乎民众健康的刚性需求品,其市场受波动影响相对较小,增长态势相对稳定。尽管全球医药市场的增速有所放缓,但仍以稳健的步伐持续前行。中国医药保健品进出口商会数据显示,2024年上半年,我国原料药进出口总额265.2亿美元,同比增长0.6%。其中,出口额213.4亿美元,同比微增0.1%;进口额51.8亿美元,同比增长2.8%。随着专利药的到期,仿制药市场迎来新的发展机遇,这为原料药企业提供了新的市场空间。

总体概况:占西药外贸一半份额

原料药作为我国西药进出口产品类目中的主要原料性产品,占西药外贸50%的份额。单从出口来看,原料药在西药产品出口中占比达到80%。

出口金额有望与2023年持平

从2021年以来的进出口情况可以看出(见图1),近年来全球原料药需求快速增长,原料药外贸在2022年达到历史新高,进出口总额515.6亿美元。2023年海外市场需求回落,叠加去库存压力,原料药出口金额同比下滑超过20%。2024年上半年,原料药出口金额213.4亿美元,与去年同期基本持平。从当前趋势看,2024全年原料药出口金额有望与2023年持平,显示出市场趋于稳定的迹象。

出口数量同比增长23.4%

从原料药出口数量看,与出口金额走势有较大差异。2021-2023年,原料药出口持续增长,复合增长率6.8%。2024年上半年原料药出口数量同比增长23.4%,全年有望继续持续攀升。可以看出,当前原料药全球市场需求旺盛,中国原料药产业多年的技术积累、聚集效应以及成本优势带动中国原料药迅速满足市场需求,原料药出口量进一步提升。与此同时,原料药行业竞争日益激烈,出口价格降幅明显。这也是为什么虽然出口量稳步增长,但出口金额保持相对稳定。

进口数量与金额趋势相似

进口方面,2021-2023年,原料药进口金额保持相对稳定,进口额在100亿美元左右波动。2024年上半年原料药进口金额51.8亿美元,同比增长2.8%。预计2024全年进口额仍将保持2%~3%的稳定增速。进口数量同进口金额的趋势相似,基本保持在200万吨左右。

产品表现:大宗原料药进出口平稳

2024年上半年,原料药出口前三类产品分别是氨基酸类、抗生素类、维生素类原料,均保持金额和数量齐升走势,出口额分别为22.6亿美元、17.6亿美元、15.1亿美元。

解热镇痛类供需不匹配

相较之下,解热镇痛类因价格下跌幅度近25%,即使出口数量下降不多,但出口金额下降超27%。从2022年以来解热镇痛类原料药的出口走势可以看出,全球市场需求呈现过饱和状态。自2022年我国解热镇痛类原料药出口达高点后,2023年至今解热镇痛类的出口量缓步降低,但国内的库存及产能充足,供需不匹配导致价格持续下跌。从布洛芬、扑热息痛、安替比林、阿司匹林2023年及2024年上半年的出口价格同比变化情况可以看到(见表1),扑热息痛的供需不平衡最为严重,价格下跌幅度最大。

抗结核类药物出口大幅增长

如利福平及其衍生物出口220吨,同比增长56.5%;乙胺丁醇出口343吨,同比增长977%。从我国抗结核药物出口市场看,印度常年位居第一大市场,这与其结核病患占全球27%的高比例密切相关。值得注意的是,2024年上半年,我国出口到巴西市场的抗结核病药物数量同比增长45%,巴西市场跃居第二大市场。此外,越南、巴基斯坦、墨西哥、埃及市场的进口量也大增,分别增长62%、70%、32%、304%,位居前十大市场。

肽类激素原料进口独占鳌头

进口方面,以胰岛素类似物为代表的肽类激素原料进口独占鳌头,其所在的其他多肽类激素HS编码上半年进口额为12.3亿美元,占原料药进口总额的13%,带动原料药进口整体平稳增长。

市场运行:出口整体稳定,进口展现新动能

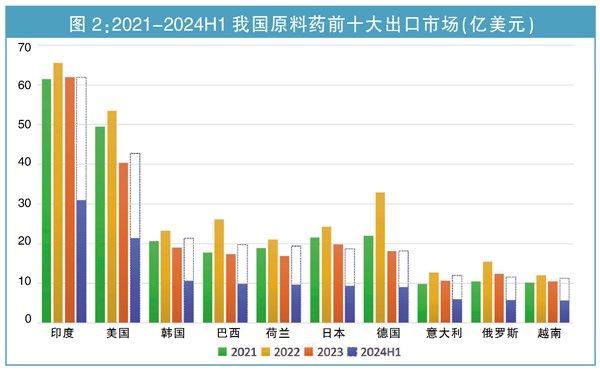

2024年上半年,印度和美国依旧是我国原料药出口前两大市场。我国对印度出口原料药31.0亿美元,同比下降3.8%;对美国出口原料药21.3亿美元,同比增长0.3%。

第三梯队市场需求强劲

紧随其后的是第二梯队市场,包括韩国、巴西、荷兰、日本及德国,2024年上半年,我国对这些国家的出口总额维持在10亿美元左右。此外,第三梯队市场如意大利、俄罗斯及越南,也表现出了对我国原料药产品的强劲需求,这些市场的出口额稳定在5亿~6亿美元。

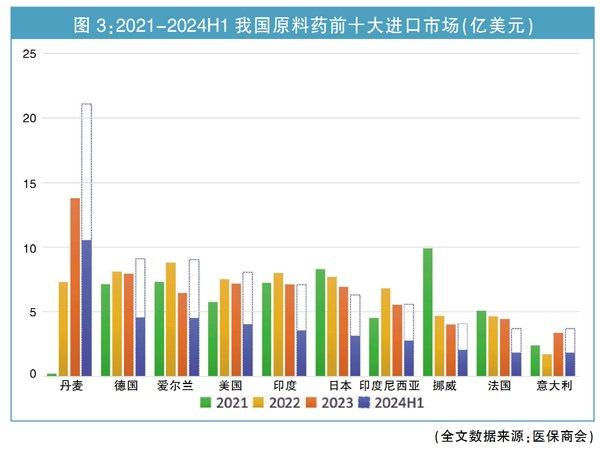

丹麦、爱尔兰异军突起

进口市场方面,丹麦市场异军突起,短短两年时间即成为我国原料药第一大进口市场。2024年上半年,我国从丹麦市场进口原料药10.5亿美元,同比增长96.3%,下半年有望继续冲刺,引领我国原料药进口份额。

爱尔兰的医药产业近年来发展迅速。爱尔兰凭借其稳定的政治经济环境、优惠的税收政策、高技能的劳动力和强大的研发能力,吸引了众多国际制药企业在此设立生产基地,全球前25位医药企业中有24家在爱尔兰投资设厂,包括辉瑞、强生、罗氏、诺华和艾伯维等。爱尔兰也吸引了包括药明生物在内的多家中国企业在爱尔兰进行投资。近两年,爱尔兰也晋升为我国原料药进口第一梯队市场。2024年上半年,我国从爱尔兰市场进口原料药4.5亿美元,同比增长112%,极具增长潜力。

★★★ 结语 ★★★

积极挖掘特色原料药潜力

从去年开始,原料药市场竞争态势愈发激烈,价格战成为争夺市场份额的常见策略,尤其是在大宗原料药领域,国内外市场的竞争已近乎白热化。

海外市场中,印度采购商在价格方面显著施加压力,印度生产挂钩激励计划(PLI, Production Linked Incentive)对印度医药产业链的影响潜移默化。虽然这一政策的长远影响尚待观察,但无疑加剧了国际市场的竞争态势。不过,中国原料药企业历经多年市场考验积累的品质保障,在全球市场中仍具有优势。

面对日益缩短的产品生命周期和快速变化的市场需求,企业若仅依赖单一品种维持长期竞争优势已变得愈发困难。因此,深化战略规划与拓展多元化产品管线成为企业可持续发展的关键。企业需在稳固既有市场份额的基础上,积极挖掘特色原料药和创新原料药领域的市场潜力,开辟新的增长点,以差异化策略应对激烈的市场竞争。

2024年上半年,尽管中国原料药在外贸方面表现出较强的抗跌韧性,但国际局势的不确定性以及全球化向区域化产业链格局的转变,预示着中国原料药外贸将面临更加严峻的挑战。医药企业需要不断加强技术创新,提升产品质量,同时积极应对国际市场的变化,以保持竞争力。